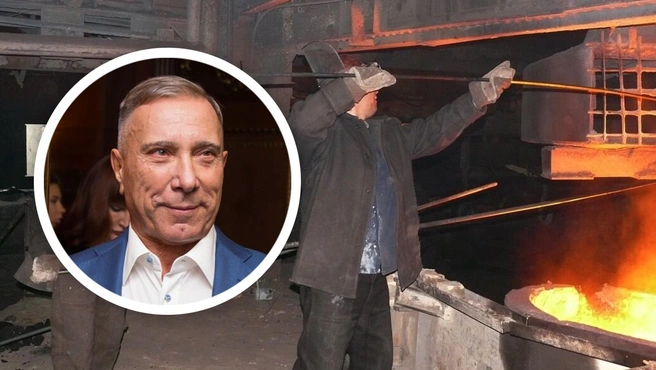

Саткинский чугуноплавильный завод намерен приобрести до 100% акций Косогорского металлургического завода из Тулы. Ходатайство южноуральцев одобрила Федеральная антимонопольная служба. Эти предприятия и Челябинский электрометаллургический комбинат, принадлежащий семьям Александра Аристова и Юрия Антипова, являются крупными игроками на российском рынке ферросплавов. Нового монополиста ждать не стоит, но конкуренция на рынке в скором времени ужесточится, указывают эксперты.

Саткинский чугуноплавильный завод — одно из старейших предприятий Южного Урала. В 1758-м его основали известные российские промышленники Строгановы. Фактически благодаря ему появился и город Сатка. В начале XXI века предприятие активно реконструировали. В 2016-м заработала мини-аглофабрика по производству марганцевого агломерата. Продукцию небольшого саткинского предприятия продают не только в России, но и экспортируют по всему миру. По данным сервиса «Контур.Фокус», собственником Саткинского чугуноплавильного завода является компания «Бонарда Инвестментс Лимитед», Косогорского металлургического завода (Тула) — компания «Маброкс лимитед». Обе организации зарегистрированы на Кипре.

По данным антимонопольной службы, в Сатке производят марганцевые ферросплавы марок ФМн78 и ФМн75, а в Туле — только ферромарганец марки ФМн78. В 2017 году общая доля Саткинского и Косогорского заводов составила 25,3%, а в 2018 году — 20,9%.

— Проведённый нами анализ состояния конкуренции показал, что суммарная доля компаний на товарном рынке ферромарганца после их объединения не будет превышать 35%, что соответствует требованиям закона о защите конкуренции, — объяснила начальник управления контроля промышленности Федеральной антимонопольной службы России Нелли Галимханова. — В то же время на рынке уже действует участник, чья доля рынка превышает 40% (ЧЭМК. — Прим. ред.).

Важным фактором при принятии решения стало расширение продуктовых границ рынка марганцевого ферросплава, отметили в ведомстве. В ходе опроса 19 организаций подтвердили взаимозаменяемость выпускаемых игроками товаров. Таким образом слияние компаний не приведёт к их доминированию на товарном рынке марганцевых ферросплавов.

Рынок ферросплавов, по данным ФАС, является отчасти импортоориентированным. В 2017 и в 2018 годах ежегодный импорт ферромарганца и ферросиликомарганца составлял в среднем 24,7% от рынка товара. Большинство потребителей закупают товар у зарубежных поставщиков в странах бывшего СНГ, Европы и Азии.

Антимонопольное ведомство отметило значительные экономические, финансовые и технологические барьеры входа на товарный рынок марганцевых ферросплавов.

— Это связано с нерентабельностью марганцевых месторождений в России. В результате наша страна импортирует практически весь объём марганцевой руды и 25,5% марганцевых ферросплавов от всего объёма товара на исследуемом рынке. Учитывая эти факторы, антимонопольное ведомство не ожидает в ближайшее время появления новых игроков на рынке, — добавили в ФАС России.

Несмотря на одобрение сделки антимонопольной службой, в Туле не торопятся говорить о слиянии.

— Действительно, такое ходатайство (о приобретении Саткинским заводом акций Косогорского завода) подано в ФАС. Однако на данный момент ничто не указывает на то, что сделка по слиянию указанных компаний состоится в ближайшее время или когда-либо вообще, — заявили в администрации ПАО «КМЗ». — Соответствующие переговоры велись между представителями двух компаний, но к какому-либо результату в изначально запланированные сроки они не привели.

Эксперты указывают, что для производства ферромарганца скорее характерен рынок покупателя, а не продавца.

— Рассматривая вопрос о том, разрешать ли M&A-сделку (по слиянию и поглощению — прим. Ред.), антимонопольная служба оценивает, как она скажется на уровне конкуренции на определенном рынке товаров и услуг. ФАС может запретить сделку, если в результате ее совершения возникнет структура с доминирующем положением на рынке. В данной ситуации антимонопольщики пришли к выводу, что значительный объем ферромарганца либо его товаров-заменителей ежегодно импортируется в Россию. То есть у потребителей этого товара — металлургических заводов есть возможности приобретать ферромарганец не только в России, но и за рубежом, — комментирует управляющий партнер «ВМ-Право и Консалтинг» Владимир Чувашов. — После объединения доля предприятия на рынке составит менее 35%, поэтому такой игрок не может быть признан доминирующим хозяйствующим субъектом, и причин для запрета сделки нет.

Решение ФАС само по себе стороны переговоров ни к чему не обязывает.

— Если сделка в итоге не будет заключена, но спустя продолжительное время стороны вновь вернутся к вопросу объединения бизнеса, им придется вновь получать разрешение в ФАС, — добавил эксперт.

Таким образом, угрозы появления на российском рынке монополиста, производящего ферромарганец, в обозримой перспективе не существует.

Знаете новые подробности сделки? Присылайте сообщения, фото и видео на почту редакции, в наши группы во «ВКонтакте», Facebook и «Одноклассники», а также в WhatsApp или Viber по номеру +7–93–23–0000–74. Телефон службы новостей 7–0000–74.