Для того чтобы оформить ипотеку по рыночной ставке, доход человека должен исчисляться сотнями тысяч рублей в месяц при условии, что у него нет других кредитов. Это как минимум в два раза больше, чем до отмены льготной ипотеки под 8%, к тому же не соотносится с зарплатами даже в городах-миллионниках.

Сколько нужно получать, чтобы купить квартиру

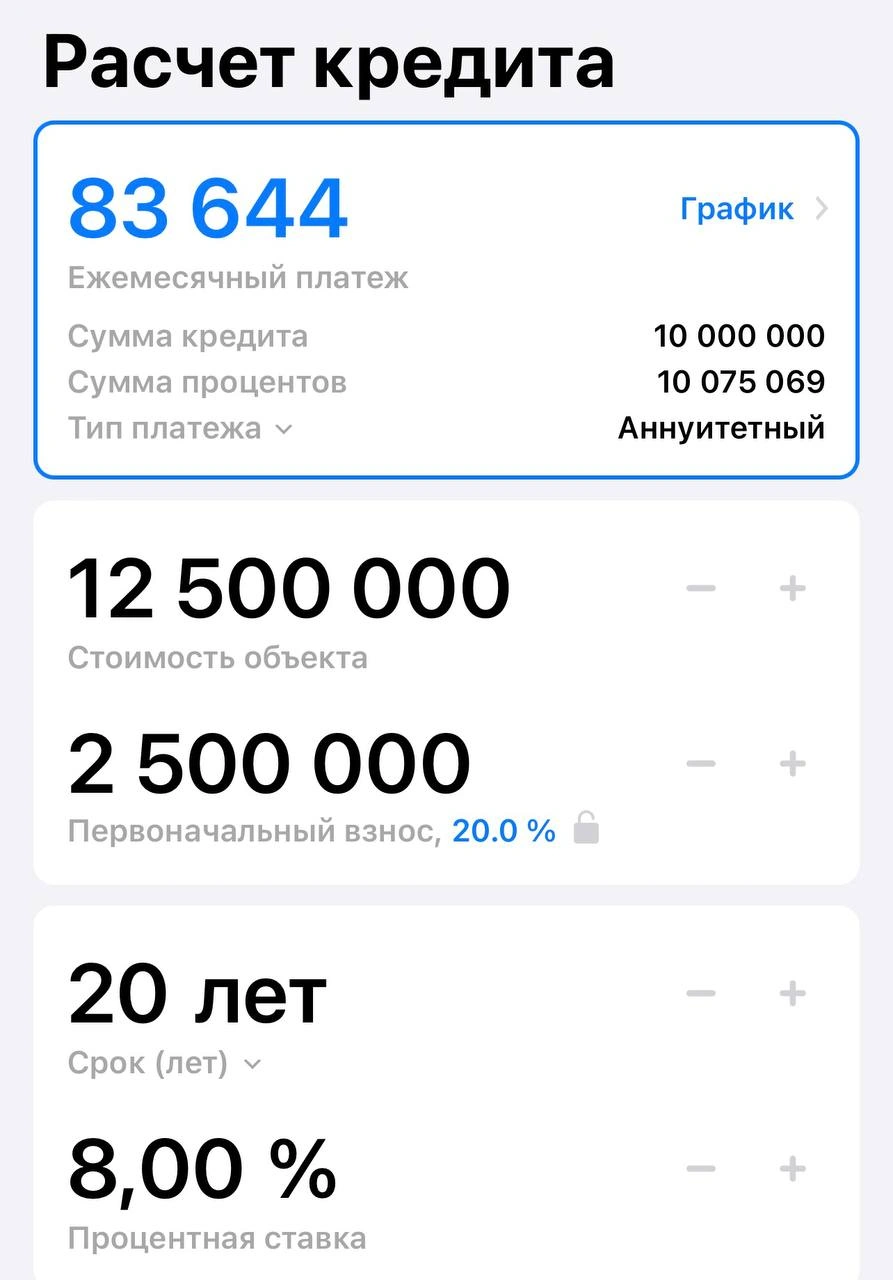

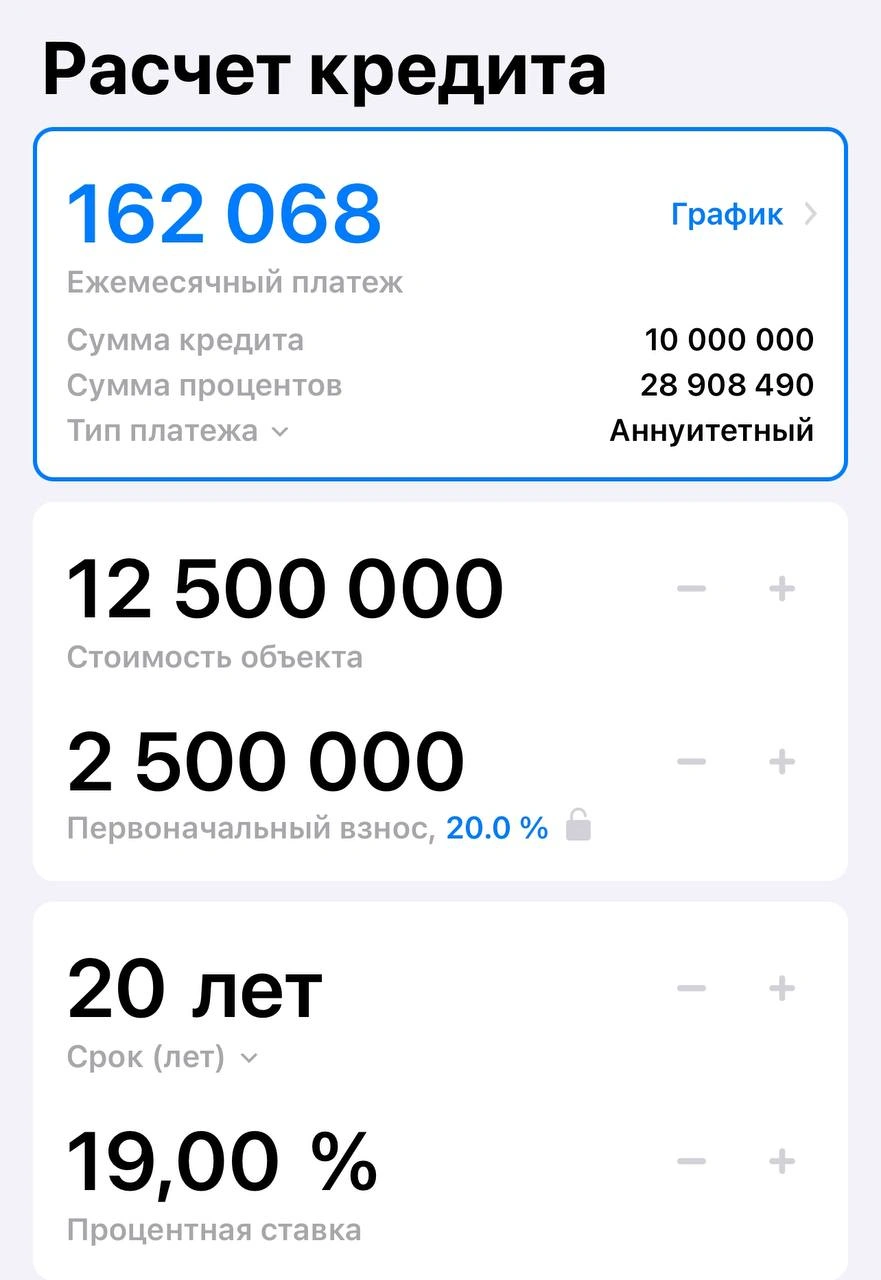

В качестве примера возьмем квартиру, стоимостью 12,5 млн рублей сроком на 20 лет. Первоначальный взнос — 20% (2,5 млн рублей). Сумма кредита — 10 млн рублей. Ставка — 19%.

— Платеж в месяц будет составлять 162 тысячи рублей. Банк в ипотеку может предоставить только 50% дохода, соответственно он должен быть минимум 324 тысячи рублей. Это еще без учета текущих кредитных обязательств, расходов на аренду и прочего, — сказал в беседе с корреспондентом «Городских порталов» ипотечный брокер Дмитрий Ракута.

Однако стоимость жилья в разных регионах отличается. Мы разобрали, какая требуется зарплата в крупных российских городах для того, чтобы взять ипотеку. В качестве примера взяли наиболее востребованную у россиян — двухкомнатную квартиру (44 кв. м — стандарт минимальной площади согласно Жилищному кодексу РФ). Срок кредита — 30 лет со ставкой 19,5%.

Теперь ипотека — это удел обеспеченных слоев населения. Как выяснилось, средняя зарплата для нынешних условий кредитования в несколько раз ниже, чем требуют банки.

Что нужно учитывать для одобрения ипотеки

Есть подводные камни, которые стоит учитывать при покупке недвижимости с помощью ипотеки, отметил доцент Финансового университета при правительстве РФ Петр Щербаченко:

размер первоначального взноса: чем больше первоначальный взнос, тем меньше будет сумма кредита и ежемесячный платеж;

кредитная история: хорошая кредитная история может повлиять на одобрение кредита и условия его предоставления;

другие финансовые обязательства: банк учитывает все ваши текущие кредиты и обязательства при рассмотрении заявки на ипотеку;

страхование: некоторые банки могут требовать дополнительное страхование жизни или недвижимости при оформлении ипотеки.

Сейчас активно работают защитные механизмы ЦБ РФ и ипотеку получить всё сложнее. Важно иметь официальный доход и кредитную нагрузку в идеале не более 50%.

— С 2023 года Банк России стремится к повышению качества ипотеки за счет ограничений для закредитованных заемщиков. Банки стимулируют использовать официальную информацию о доходах для оценки предельной долговой нагрузки (ПДН), — отметила менеджер продукта «Ипотека» в «Сравни» Екатерина Сташкова.

Если на выплаты по кредитам ежемесячно уходит от 50% доходов, то ипотеку получить трудно. Поскольку ПДН считается высоким.

Можно ли еще взять ипотеку по выгодным условиям

На рынке всё еще действуют программы дальневосточной, сельской, IT- и семейной ипотеки, где ставки гораздо ниже. Также продавцы вторичного жилья могут пойти на уступки.

— В реальной жизни у семей есть возможность взять льготную ипотеку под 6%, подобрав квартиру не по средней цене, а подешевле — подальше от центра города, поменьше площадью. Покупатели вторички могут поторговаться с продавцом и «скинуть» 10%-15% от цены. Тем более цены на вторичном рынке в большинстве городов на 20%-30% ниже, чем новостройки, — добавил исполнительный директор финансового маркетплейса «Выберу.ру» Ярослав Баджурак.

По его словам, даже в этом случае из-за высоких ставок итоговая переплата по рыночному кредиту за 30 лет может стоить пяти таких квартир. Это «охлаждает» пыл потенциальных заемщиков.

«Хватит халявы, ее и так было много»: что будет с ценами на жилье в Челябинске после отмены льготной ипотеки;

Берем квартиру в ипотеку и сдаем в аренду. Посчитали на примере челябинской двушки, выгодна ли эта схема;

«Государству явно не хватает денег»: зачем в России хотят повысить налог с продажи жилья и как это ощутят челябинцы;

Крупнейший застройщик Челябинска выйдет на биржу. Как это связано с закрытием льготной ипотеки;

«За всю историю такого не было»: на Южном Урале нераспроданных новостроек больше, чем в других регионах России.